เทคนิคการวิเคราะห์แบบแท่งเทียนญี่ปุ่น

JAPANESE CANDLESTICK CHARTING TECHNIQUES

วิธีการวิเคราะห์แบบแท่งเทียนญี่ปุ่น เป็นวิธีการวิเคราะห์ทางเทคนิควิธีหนึ่ง ซึ่งมีต้นกำเนิดมาจากประเทศญี่ปุ่น โดยมีประวัติย้อนหลังยาวนานมากกว่า 200 ปี โดยนาย MUNEHISA HOMMA เป็นผู้คิดค้นจากการศึกษาวิเคราะห์จิตวิทยาของคนในการซื้อขาย และกำหนดราคาข้าว และได้เขียนไว้ในหนังสือ 2 เล่ม คือ SAKATA HENSO และ SOBA SAIN NO DEN และเมื่อประมาณ 10 ปี (พ.ศ. 2525) ที่ผ่านมาประเทศกลุ่มตะวันตกทั้งหลายได้เห็นความมีประสิทธิภาพ จึงได้นำไปใช้วิเคราะห์ตลาดหุ้น ตลาดซื้อขายล่วงหน้า ตลาดออปชั่น และเครื่องมือตัวนี้ได้มีบุคคลนำเข้ามาวิเคราะห์หุ้นในตลาดหุ้นไทย เมื่อ พ.ศ.2530

รูปแบบการวิเคราะห์แบบแท่งเทียนญี่ปุ่น เป็นรูปแบบที่ประกอบขึ้นจากราคาเปิด ราคาปิด ราคาต่ำสุด และราคาสูงสุด และวิธีการวิเคราะห์หรือความหมายที่ได้จะง่ายและชัดเจน รวมทั้งไม่ได้ขัดแย้งกับรูปแบบการวิเคราะห์แบบของตะวันตกที่เราคุ้นเคยกัน แต่กลับเป็นตัวเสริม และบางครั้งก็มีสัญญาณที่ไม่มีในการวิเคราะห์แบบตะวันตก อาทิเช่น กรณีที่ราคาหุ้นลงมาที่เส้นค่าเฉลี่ย ซึ่งถือเป็นแนวรับ เราไม่รู้ว่า ณ แนวรับนี้จะสามารถรับราคาหุ้นอยู่ได้หรือไม่ แต่ถ้าเป็นกรณีแท่งเทียนเราจะพิจารณาว่าเป็นรูปแบบอะไร และถ้าสมมติว่าเป็นรูป Hammer เราก็สามารถบอกได้ว่าแนวรับดังกล่าวจะสามารถรับราคาอยู่ได้ ซึ่งกรณีนี้ถือว่าการวิเคราะห์หุ้นแบบเท่งเทียนเป็นตัวเสริมการวิเคราะห์หุ้นแบบตะวันตก ส่วนกรณีที่ถือว่ามีสัญญาณที่การวิเคราะห์แบบตะวันตกไม่มีก็เช่น เมื่อหุ้นปรับตัวลงมามากซึ่งตามหลักการวิเคราะห์แบบตะวันตก จะบอกว่ามีแนวโน้มวันที่ 1/3, 1/2 และ 2/3 ของการขึ้น ซึ่งถ้าสมมุติว่า ระดับราคาที่ตกลงมาปัจจุบันอยู่ที่ประมาณ 60% ของการขึ้นไปการวิเคราะห์แบบตะวันตก จะบอกว่าราคาอาจจะปรับตัวลดลงต่ำต่อไปอีก แต่สำหรับกรณีการวิเคราะห์แบบแท่งเทียน ถ้าสมมติว่า ณ จุดนั้นเกิด BULLISH ENGULFING PATTERN ก็จะเป็นการบอกเราว่าราคามีแนวโน้มจะดีดตัวกลับขึ้น และจากเหตุผลดังกล่าวนี้เองประกอบกับความรวดเร็วในการแสดงสัญญาณต่าง ๆ ที่ทำให้การวิเคราะห์ แบบแท่งเทียนนี้เป็นที่นิยมในปัจจุบัน และเหมาะสำหรับนักลงทุนโดยทั่วไป แต่จะเป็นประโยชน์อย่างมากสำหรับนักลงทุนระยะสั้น สำหรับรูปแบบของแท่งเทียนแบบต่าง ๆ นั้น เมื่อก่อตัวแล้ว ความหมายที่จะได้ อาจเกิดจากแท่งเทียนเดียว สองแท่ง หรือหลายแท่ประกอบกัน โดยทั้งนี้สัญญาณที่เกิดก็มีรูปแบบเหมือนกับการวิเคราะห์หุ้นแบบตะวันตก เช่น เส้นค่าเฉลี่ย (MOVING AVERAGES) เส้นแนวโน้ม (TREND LINE) หรือพ้อยท์แอนด์ฟิคเกอร์ (POINT & FIGURE) กล่าวคือ บอกถึงแนวโน้มที่กำลังจะเปลี่ยนทิศทาง (REVERSAL TREND) และบอกถึงแนวโน้มที่ดำเนินมาจะดำเนินต่อไป (CONTINUOUS TREND)

และรูปแบบต่าง ๆ ของแผนภูมิแบบแท่งเทียนนี้ มีอยู่มากกว่า 50 แบบแต่ที่นำเสนอ จะเป็นรูปแบบที่เกิดขึ้นบ่อย ๆ มีความหมายที่ชัดเจน และเหมาะสมสำหรับการวิเคราะห์หุ้นในตลาดเมืองไทย ส่วนการนำเสนอจะแบ่งเป็น 4 หัวข้อหลัก โดยในหัวข้อแรกจะแสดงถึงรูปแบบเบื้องต้นโดยทั่วไปของแผนภูมิแบบเท่งเทียน และต่อไปเป็นรูปแบบที่บอกถึงการเปลี่ยนทิศทางที่มีความหมายมาก (MAJOR REVERSAL PATTERN) และตามด้วยรูปแบบที่บอกถึงการเปลี่ยนทิศทางใหม่ ที่มีความหมายของ (MINOR REVERSAL PATTERN) ดังต่อไปนี้

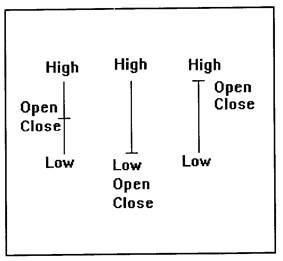

รูปแบบพื้นฐานทั่วไปของแท่งเทียน

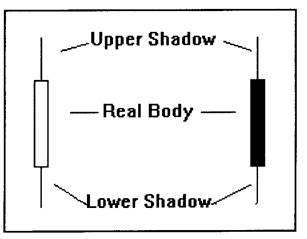

CANDLESTICK

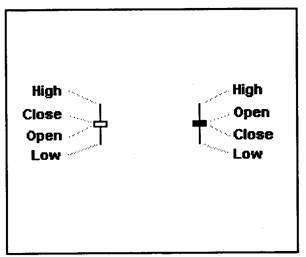

เป็นรูปแบบคล้ายเทียนไขที่เกิดขึ้นจากราคาเปิด ปิด สูงสุด และต่ำสุด ประกอบด้วยแท่งตรงกลางเรียกว่า แท่งเทียน (REAL BODY) ไส้เทียนทางบนเรียกว่า UPPER SHADOW และไส้เทียนทางล่าง เรียกว่า LOWER SHADOW

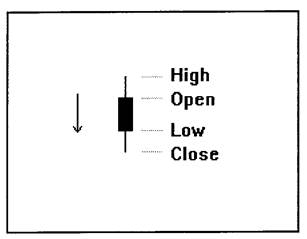

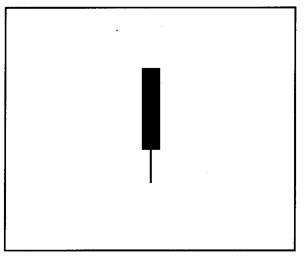

BLACK CANDLESTICK

ลักษณะ : ราคาปิดต่ำกว่าราคาเปิดของวัน และมีแท่งเทียน REAL BODY เป็นสีดำ โดย UPPER SHADOW หมายถึงราคาที่สูงขึ้นระหว่างวัน และ LOWER SHADOW หมายถึงราคาที่ลงไปต่ำระหว่างกัน

ความหมาย : บอกแนวโน้มที่ไม่ดี

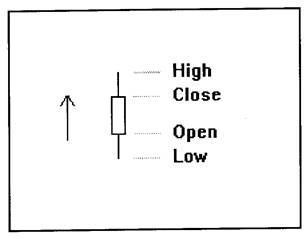

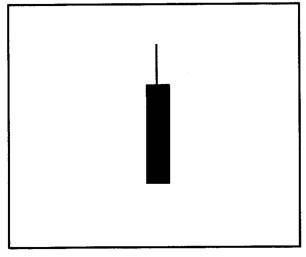

WHITE CANDLESTICK

ลักษณะ : ราคาปิดสูงกว่าราคาเปิดของวัน และมีแท่งเทียน REAL BODY เป็นสีขาว

ความหมาย : บอกแนวโน้มที่ดี

DOJILESTICK

ลักษณะ : ราคาเปิดและปิดของวันเท่ากัน โดยราคานั้นจะเป็นราคาสูงสุดหรือต่ำสุด หรือไม่ก็ได้ กล่าวคือเป็นแท่งเทียนที่มีตัว เทียนในลักษณะเป็นเส้นขีดขวาง

ความหมาย : บอกลักษณะเป็นกลาง โดยมีการต่อสู้ของแรงซื้อและขายที่เท่ากัน โดยเมื่อเกิดตอนหุ้นขาขึ้นบอกแนวโน้มหุ้นอาจจะลงและเมื่อเกิดตอนหุ้นขาลง บอกแนวโน้มหุ้นอาจจะขึ้น

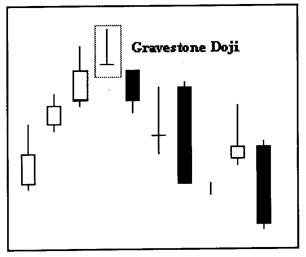

GRAVESTONE DOJI

ลักษณะ : DOJI ที่มี DOJI LINE (จุดราคาเปิดและปิดที่เท่ากัน) อยู่ระดับต่ำสุดของวัน

ความหมาย : ถ้าเกิดที่ระดับสูงของหุ้นขาขึ้น จะเตือนว่าแนวโน้มหุ้นกำลังจะลง แต่ถ้าเกิดที่ระดับต่ำของหุ้นขาลงจะบอกว่าแนวโน้มหุ้นอาจจะขึ้น แต่ทั้งนี้ต้องมี CANDLESTICK ในทางบวกเกิดขึ้นตามมา

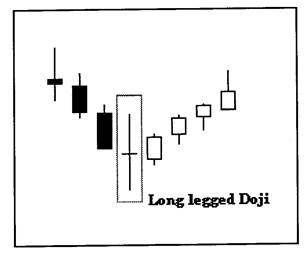

LONG-LEGGED DOJI

ลักษณะ : เป็น DOJI ที่มีไส้เทียนทางบนและทางล่างที่ยาวมาก และถ้าราคาเปิด-ปิด อยู่ตรงกลาง จะเรียกว่า RICKSHAW MAN

ความหมาย : บอกถึงแนวโน้มที่ดำเนินมาอาจเปลี่ยนแปลง คือ ถ้าเกิดตอนขาขึ้น หุ้นจะลง และถ้าเกิดตอนขาลงหุ้นจะขึ้น

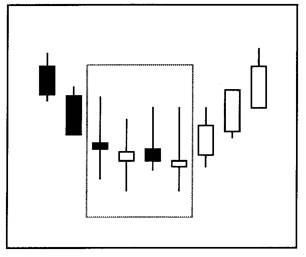

HIGH WAVES

ลักษณะ : เป็นแท่งเทียน (CANDLESTICK) ที่มีไส้เทียนที่ยาวมาก โดยจะเป็นไส้เทียน ทางบนหรือทางล่างก็ได้

ความหมาย : ถ้าเกิดหลายแท่งเป็นกลุ่ม บอกว่าตลาดอาจเปลี่ยนแนวโน้มได้ กล่าวคือ ถ้าหุ้นขึ้นอยู่ที่จะลง หรือถ้าหุ้นลงอยู่ที่จะขึ้น

SHAVEN HEAD

ลักษณะ : แท่งเทียน CANDLESTICK ที่มีไส้เทียนทางล่าง (LOWER SHADOW) แต่ไม่มีไส้เทียนทางบน (UPPER SHADOW) โดยทั้งนี้แท่งเทียนจะเป็นสีขาวหรือดำก็ได้

ความหมาย : บอกแนวโน้มที่ดำเนินมาอาจจะเปลี่ยนแปลง

SHAVEN BOTTOM

ลักษณะ : แท่งเทียน (CANDLESTICK) ที่มีไส้เทียนทางบน (UPPER SHADOW) แต่ไม่มีไส้เทียนทางล่าง (LOWER SHADOW) โดยทั้งนี้แท่งจะเป็นสีขาว หรือดำก็ได้

ความหมาย : บอกแนวโน้มที่ดำเนินมาอาจจะเปลี่ยนแปลง

SPINNING TOP

ลักษณะ : เป็นแท่งเทียน (CANDLESTICK) ที่มี REAL BODY ขนาดเล็กและมีไส้เทียนทั้งล่างและบน

ความหมาย : บอกลักษณะเป็นกลาง ๆ คือ เป็นช่วงต่อสู้กันระหว่างแรงซื้อกับแรงขาย ที่มีกำลังแรงใกล้เคียงกัน บอกแนวโน้มว่าตลาดหุ้นอาจจะเหวี่ยงตัวขึ้น-ลงแคบ ๆ (SIDEWAYS)

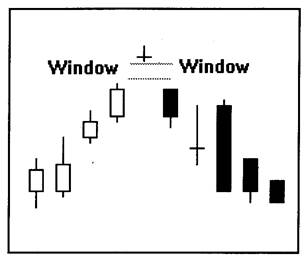

WINDOW

ลักษณะ : เป็นช่องว่างระหว่างแท่งเทียน ซึ่งเกิดขึ้นมาจากการที่แท่งเทียนวันนี้กระโดยขึ้นหรือลงห่างจากแท่งเทียนเมื่อวาน

ความหมาย : ใช้เป็นแนวต้านหรือแนวรับ โดยช่วงว่างที่เกิดจากแท่งเทียนกระโดดขึ้น จะใช้เป็นแนวต้าน และช่องว่างที่เกิดจากแท่งเทียนกระโดดลง จะใช้เป็นแนวรับ